Direktversicherung:

Die Direktversicherung ist eine Lebensversicherung, die vom Arbeitgeber auf das Leben des Arbeitnehmers abgeschlossen wird. Bezugsberechtigt sind der Arbeitnehmer oder seine Hinterbliebenen (§1b Abs. 2 S. 1 BetrAVG). Voraussetzung für die steuerliche Anerkennung einer Direktversicherung ist die Absicherung des Todesfall- oder Langlebigkeitsrisikos. Als Leistungen können eine Alters-, Invaliditäts- oder Hinterbliebenenversorgung vereinbart werden.

Steuerliche Förderung der Beiträge:

- Steuerfreihet nach § 3 Nr. 63 EStG (bis 8% der Beitragsbemessungsgrenze der Deutschen Rentenversicherung)

- Beiträge zugunsten einer nach § 40b EStG pauschlabesteuerten Versorgung werden von den 8% der BBG abgezogen

- Riester-Förderung nach § 10a EStG und § 83 EStG (Sonderausgabenabzug/Zulagenförderung)

Sozialversicherungsfreiheit der Beiträge:

- § 3.63 EStG: Bis 4 % der Beitragsbemessungsgrenze der Deutschen Rentenversicherung

- § 40b EStG: Bis 1.752 € (max. bei Kollektivlösungen in Einzelfällen 2.148 € möglich)

Pensionskasse:

Eine Pensionskasse ist ein rechtlich selbstständiges Lebensversicherungsunternehmen, dessen Zweck die Absicherung wegfallenden Erwerbseinkommens wegen Alters, Invalidität und Tod ist.

Definition nach § 118a VAG

- Das Versicherungsgeschäft wird im Wege des Kapitaldeckungsverfahrens betrieben.

- Die Leistungen sind grundsätzlich erst ab dem Zeitpunkt des Wegfalls des Erwerbseinkommens vorgesehen.

- Leistungen im Todesfall dürfen nur an Hinterbliebene erbracht werden. Für Dritte kann ein Sterbegeld vereinbart werden.

- Die versicherte Person hat einen eigenen Anspruch auf Leistung gegen die Pensionskasse oder auf das Erbringen von Leistungen als Rückdeckungsversicherung.

Steuerliche Förderung der Beiträge:

- Steuerfreihet nach § 3 Nr. 63 EStG (bis 8% der Beitragsbemessungsgrenze der Deutschen Rentenversicherung)

- Beiträge zugunsten einer nach § 40b EStG pauschlabesteuerten Versorgung werden von den 8% der BBG abgezogen

- Riester-Förderung nach § 10a EStG und § 83 EStG (Sonderausgabenabzug/Zulagenförderung)

Sozialversicherungsfreiheit der Beiträge:

- § 3.63 EStG: Bis 4 % der Beitragsbemessungsgrenze der Deutschen Rentenversicherung

- § 40b EStG: Bis 1.752 € (bis 2.148 € bei Durchschnittsbildung)

Pensionsfonds:

Der Pensionsfonds findet in der heutigen Zeit hauptsächlich bei der Übertragung von Versorgungsverpflichtungen und -anwartschaften Anwendung. Der Pensionsfonds unterliegt per Gesetz ab Erreichen der Unverfallbarkeit der Insolvenzsicherung des PSVaG.

Beim Pensionsfonds wird beim § 3 Nr. 63 EStG nur die Beitragszusage mit Mindestleistung angeboten.

Besonderheiten:

- Möglichkeit der zusätzlichen Erbringung von Invaliditäts- und Hinterbliebenenleistungen

- Der Pensionsfonds kann die Absicherung von biometrischen Risiken auf eine Versicherungsgesellschaft übertragen.

- Aufsicht durch die BaFin

- Kapitalanlage bis zu 100 % in Aktien

- keine Förderung nach § 40b EStG

- kein Sterbegeld an Dritte

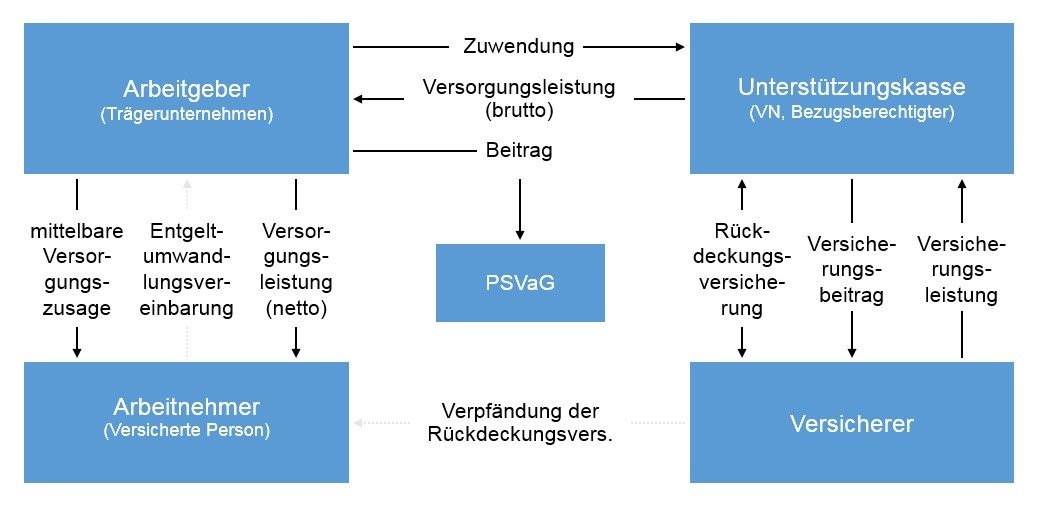

Unterstützungskasse:

Die Unterstützungskasse ist eine rechtsfähige Versorgungseinrichtung, die betriebliche Altersversorgungen durchführt und auf die Leistungen keinen Rechtsanspruch gewährt (§ 1 Abs. 4 BetrAVG). Sie unterliegt nicht der Versicherungsaufsicht und ist somit in der Anlage des Vermögens nicht gebunden.

Unterschied zwischen der pauschaldotierten und rückgedeckten Unterstützungskasse:

- Pauschaldotierte Unterstützungskasse: Üblicherweise werden die Zuwendungen zum Aufbau der Versorgung beim Arbeitgeber (Trägerunternehmen) frei investiert (Innenfinanzierung).

- Rückgedeckte Unterstützungskasse: Die vom Arbeitgeber zugesagten Versorgungen werden in der Regel vollständig (kongruent) durch Rückdeckungsversicherungen abgedeckt.

Steuerliche Förderung der Beiträge:

- Betriebsausgabenabzug bei Arbeitgeberfinanzierung

- unbegrenzte Steuerfreiheit, da kein Zufluss von Arbeitslohn

Sozialversicherungsfreiheit der Beiträge:

- voll, bei Arbeitgeberfinanzierung

- bis 4 % der Beitragsbemessungsgrenze der Deutschen Rentenversicherung bei Entgeltumwandlung

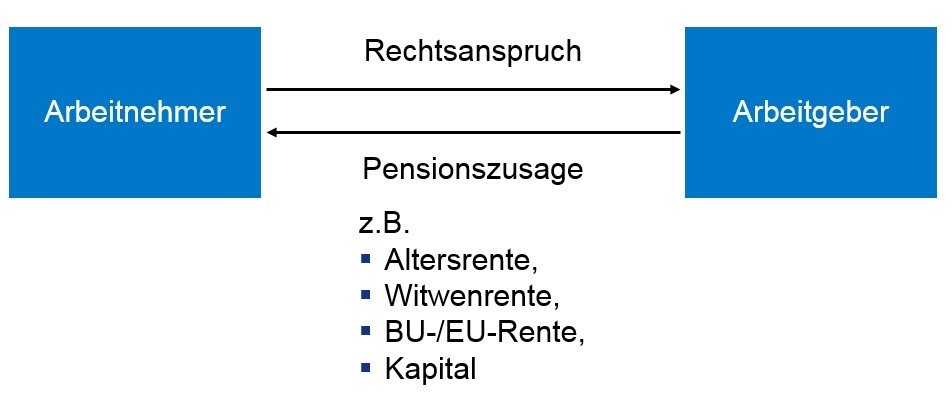

Pensionszusage:

Die Pensionszusage (Direktzusage) ist eine rechtsverbindliche Verpflichtung zu einer Versorgungsleistung durch den Arbeitgeber. Bei Einrichtung einer Pensionszuge müssen Rückstellungen in der Bilanz gebildet werden. Zur Finanzierung der Zusage kann zum Beispiel eine Rückdeckungsversicherung vom Arbeitgeber abgeschlossen werden.

Steuerliche Förderung der Beiträge:

- Betriebsausgabenabzug bei Arbeitgeberfinanzierung

- unbegrenzte Steuerfreiheit, da kein Zufluss von Arbeitslohn

Sozialversicherungsfreiheit der Beiträge:

- voll, bei Arbeitgeberfinanzierung

- bis 4 % der Beitragsbemessungsgrenze der Deutschen Rentenversicherung bei Entgeltumwandlung